障害者雇用納付金の仕組みとは?目的や申告方法、注意点を詳しく解説

- 公開日:

- 2025.12.26

- 最終更新日:

- 2026.02.06

現在は法律によって、「障がいのある方を定められた割合以上に雇わなければならない」と決められています。そしてこれを守れなかった場合、障害者雇用納付金を納めなければなりません。

今回は、障害者雇用納付金とは何か、計算方法、いつまでに申告が必要かなどをわかりやすく解説をします。

障害者雇用納付金を納める必要がある企業の方はぜひ参考にしてください。

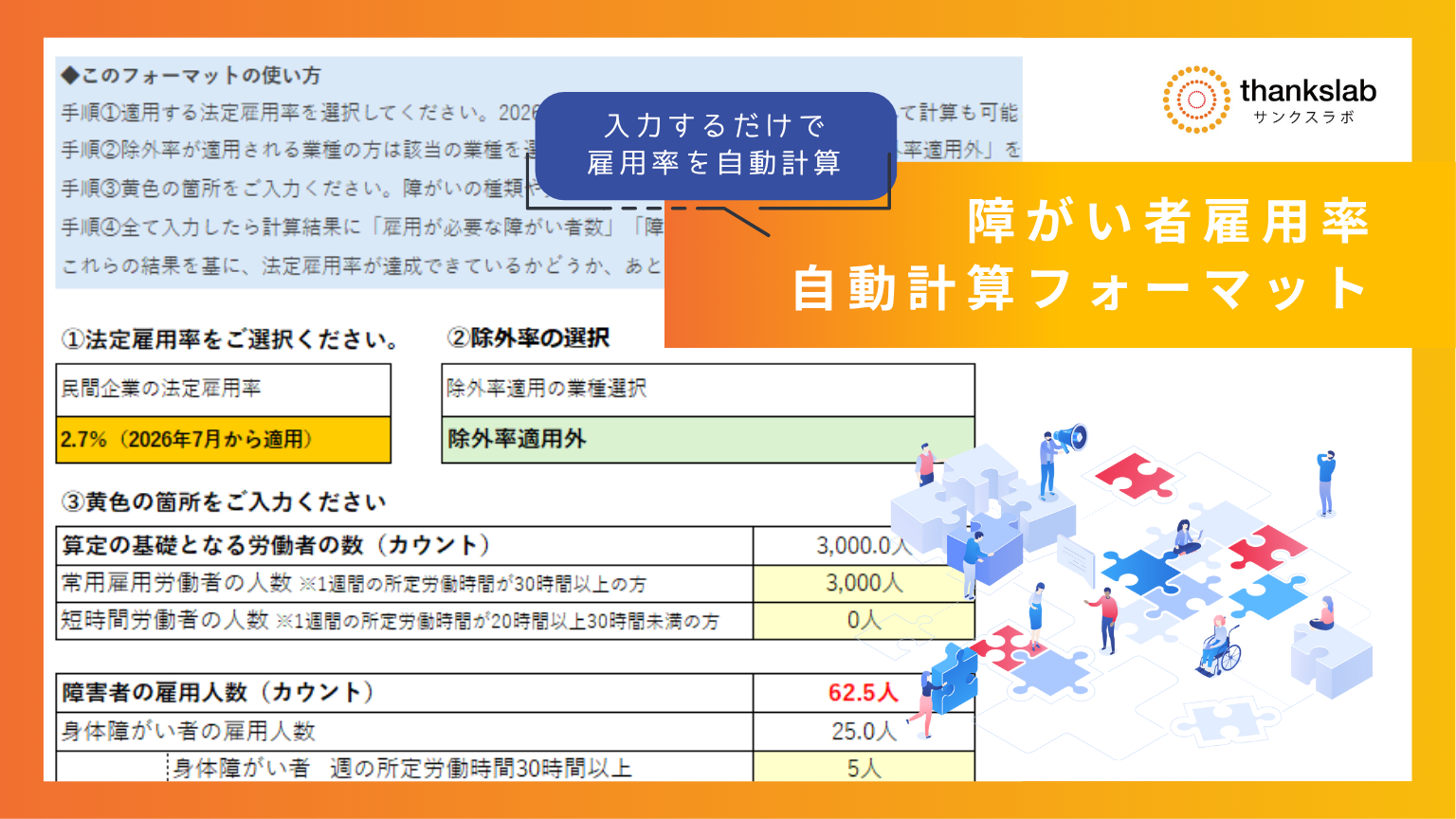

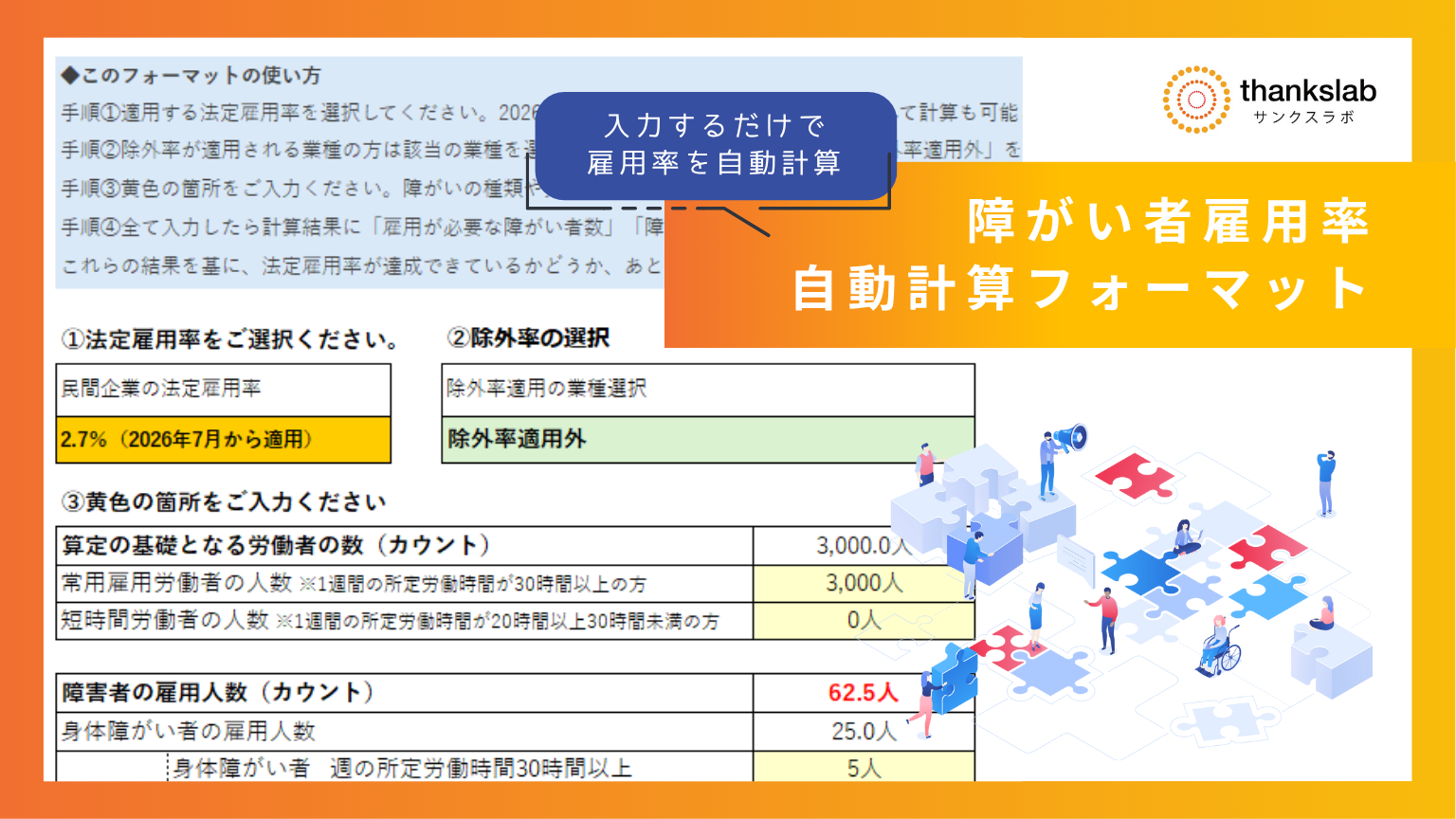

▼【無料でダウンロードする】障がい者雇用数の計算フォーマット【令和7年最新版】

障害者雇用納付金制度とは

障害者雇用納付金制度の目的と、対象となる調整金について、それぞれ詳しく解説します。

出典:独立行政法人 高齢・障害・求職者雇用支援機構(JEED)「障害者雇用納付金制度の概要」

制度の目的

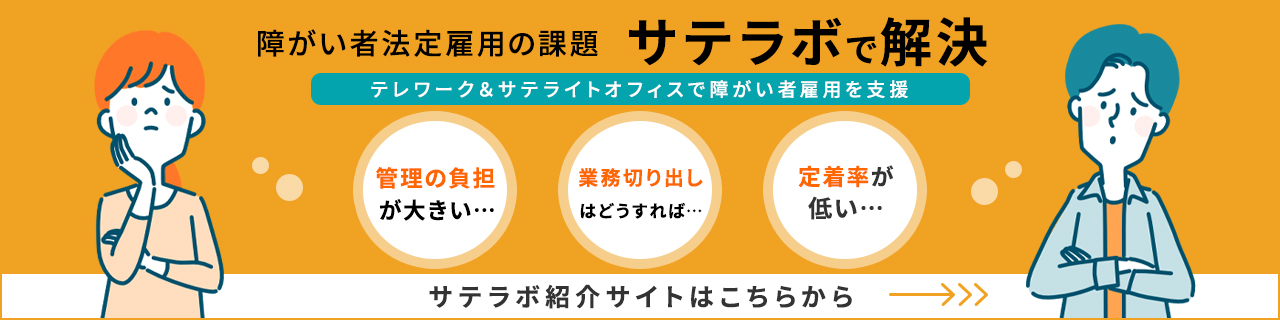

障害者雇用納付金制度は、事業主間の経済的負担の調整と障がい者雇用の促進を両立させることを目指しています。

障がい者を雇用する際には、作業施設の改善や設備の導入、職場環境の整備、特別な雇用管理など、健常者を雇用する場合と比較して経済的な負担が生じます。この負担は、雇用義務を果たしている事業主とそうでない事業主との間で大きな差となって現れます。

法定雇用率を達成していない事業主から納付金を徴収し、達成している事業主には調整金や報奨金を支給することで、経済的負担の不均衡を是正します。

同時に、障がい者を雇用する事業主への助成や援助を通じて、障がい者の職業の安定を図る役割も担っています。

あわせて押さえておきたい障害者雇用調整金

障害者雇用調整金は、法定雇用率を超えて障がい者を雇用する事業主に支給される制度です。

常用雇用労働者の総数が100人を超える事業主のうち、対象障がい者数が法定雇用障害者数を上回っている場合に、申請に基づいて支給されます。

超過人数1人あたりの支給額は以下の通りです。

|

支給対象人数 |

支給額 |

|

120人までの場合 |

月額29,000円 |

|

120人を超える場合 |

月額23,000円 |

この調整金は、納付金を財源として支給される仕組みとなっており、法定雇用率未達成企業から徴収された納付金が、基準を超えて障がい者を雇用する企業の経済的支援に充てられます。支給を受けるには、毎年4月から5月にかけて申請が必要です。

障害者雇用納付金の金額と計算方法

法定雇用率を達成していない企業には、経済的負担を求める仕組みがあります。納付金の計算方法と、今後予定されている法定雇用率の変更について見ていきましょう。

参考:独立行政法人 高齢・障害・求職者雇用支援機構(JEED)「障害者雇用納付金制度の概要」

障害者雇用納付金の徴収

法定雇用率を満たしていない企業には、障害者雇用納付金の納付義務が発生します。

常用雇用労働者の総数が100人を超える事業主のうち、法定雇用障害者数を下回っている場合、毎年度の申告とともに納付金の納付が必要です。

納付金額は以下の通りです。

不足する障がい者数1人あたり:月額5万円

例えば、法定雇用障害者数が5人で実際の雇用障害者数が3人の場合、2人分の不足となります。この場合、年間の納付金は2人×5万円×12ヵ月で120万円となります。100万円以上の納付金については、3期に分けた延納も認められています。

この納付金制度は、雇用義務を履行していない事業主と履行している事業主の経済的負担の差を調整し、障がい者雇用を促進する財源として活用されます。申告期限は毎年4月1日から5月15日までとなっており、期限内の手続きが求められます。

【注意】法定雇用率は令和8年7月に引き上げ予定

障がい者雇用の法定雇用率は、令和8年7月に現行の2.5%から2.7%へ引き上げられることが決まっています。

※国や地方公共団体は2.8%から3.0%、都道府県等の教育委員会は2.7%から2.9%

また、雇用義務が生じる企業規模も変更され、現在の従業員数40人以上から、令和8年7月以降は37.5人以上へと引き下げられます。つまり、これまで雇用義務の対象外だった小規模企業も、新たに障がい者雇用への対応が求められます。

▼具体的な必要雇用数(令和8年7月~)

|

従業員数 |

必要雇用数 |

|

37.5人~74人 |

1人 |

|

74.5人~111人 |

2人 |

|

111.5人~148人 |

3人 |

|

148.5人~185人 |

4人 |

|

185.5人~222人 |

5人 |

|

222.5人~259人 |

6人 |

|

260人~296人 |

7人 |

詳細な必要雇用数については、以下の計算フォーマットで確認してみてください。

▼【無料でDL】障がい者雇用率の計算フォーマット【令和7年最新版】

障害者雇用納付金の申告期限と申告方法

申告期限

障害者雇用納付金の申告も、障害者雇用調整金の申請も、4月1日から5月15日までとされています。

なお申告対象期間は、前年の4月~今年度の3月です。つまり、令和6年の4月~令和7年の3月までの申告は、令和7年の4月1日~令和7年の5月15日までに行うことになります。

申告に必要な書類

障害者雇用納付金の申告・納付には、主に以下の書類が必要です。

・障害者雇用状況等報告書(様式第6号):常用労働者数や障がい者の雇用状況を報告します。

・障害者雇用納付金申告書(様式第7号):納付金の額を計算し申告します。

・(該当する場合)障害者雇用調整金・報奨金支給申請書:法定雇用率を超えて障がい者を雇用している場合に申請します。

これらの書類は、独立行政法人高齢・障害・求職者雇用支援機構(JEED)のウェブサイトからダウンロードできます。

手続きの流れ

手続きの主な流れは以下の通りです。

1.書類の準備と作成:必要な書類を準備し、正確に記入します。

2.申告・納付:作成した書類を管轄の都道府県支部へ提出し、納付金を納めます。

申告は電子申請または郵送で行います。電子申請の場合は、JEEDの電子申請システムを利用します。郵送の場合は、必要書類を印刷し、管轄の都道府県支部へ送付します。

なお、具体的な手続きや必要書類は年度によって変更される可能性があるため、必ず最新の情報をJEEDのウェブサイト等で確認してください。

調整金の受給について

徴収された障害者雇用納付金は調整金や各種助成金として支給され、受給するには申請が必要になります。

支給対象を確認し、対象となる企業は申請を漏れなくしておくのが良いです。

調整金にはそれぞれどのようなものがあるのか見ていきましょう。

障害者雇用調整金

障害者雇用納付金制度では、法定雇用率を達成している企業に対して、その超過人数に応じて障害者雇用調整金が支給されます。これは、障がい者を雇用する際に生じる経済的負担を軽減し、さらなる障がい者雇用の促進を目的としています。

■支給対象

常時雇用労働者数が100人を超える事業主で、法定雇用率を超えて障がい者を雇用している場合に支給対象となります。

■支給額

支給額は、法定雇用率を超えて雇用している障がい者1人あたり月額29,000円です。

■申請手続き

障害者雇用調整金の申請は、障害者雇用納付金の申告と同時に行います。申告書に必要事項を記入し、管轄の都道府県申告申請窓口に提出します。電子申告申請システムを利用することも可能です。

※詳細については、JEEDのホームページをご確認ください。

報奨金

障害者雇用納付金制度の一環として設けられている「報奨金」は、主に中小企業における障がい者雇用の促進を目的とした支援制度です。法定雇用率の達成状況に関わらず、障がい者の積極的な雇用を行っている小規模事業主に対して経済的な支援を行います。

■支給対象

常用労働者数が100人以下の事業主が対象です。

■支給額

基準を超えた障がい者1人あたり、月額21,000円が支給されます。

■申請手続き

報奨金の申請は、障害者雇用納付金制度に関する申告と同様の手続きの中で行います。

電子申請または各都道府県の窓口への書面提出が可能です。

※詳細については、JEEDのホームページをご確認ください。

在宅就業障害者特例調整金

在宅で働く障がい者や、在宅就業を支援する団体に業務を発注した場合、その対価に応じて企業に特例調整金が支給されます。これは、障がい者の多様な働き方を支援し、企業の障がい者雇用促進を図るための制度です。

■支給対象

常時雇用労働者が100人を超える、以下のいずれかに該当する事業主が対象です。

・障害者雇用納付金の申告義務がある事業主

・雇用調整金の申請を行っている事業主

■支給額

在宅就業障害者特例調整金の額は、以下の計算式で算出されます。

支給額 = 調整額(21,000円) × 年度内に支払った在宅就業障がい者への総額 ÷ 評価額(350,000円)

また、法定雇用率を未達成の企業がこの制度を活用した場合、障害者雇用納付金の減額措置が適用されることがあります。

■申請手続き

申請期間は原則として毎年4月1日から5月15日までです(年度によって多少変動あり)。

申請方法は以下のいずれかとなります。

・電子申請(障害者雇用納付金システム等)

・各都道府県の申請窓口へ申請書を送付または持参

支給の可否および支給日は、支給決定通知書の送付により知らされ、毎年10月~12月ごろに支給されます。

※詳細については、JEEDのホームページをご確認ください。

在宅就業者特例報奨金

在宅就業の形態で働く障がい者や在宅就業支援団体に業務を発注した中小企業に対して支給される特例報奨金です。障がい者の多様な働き方を支援し、在宅就業の拡大を促すことを目的としています。

■支給対象

常用労働者数が100人以下の報奨金申請事業主で、かつ在宅就業障がい者または在宅就業支援団体に業務を発注し、対価を支払った事業主が対象です。

■支給額

以下の計算式により、支給額が算出されます。

支給額 = 調整額(17,000円) × 年度内に支払った在宅就業障がい者への支払総額 ÷ 評価額(350,000円)

■申請手続き

申請期間は毎年4月1日から7月31日までです(年度により多少変動あり)。

申請方法は以下のいずれかです。

・電子申請

・各都道府県の申請窓口への送付または持参

支給日は、支給決定通知書の送付によって通知され、毎年10月~12月ごろに支給されます。

※詳細については、JEEDのホームページをご確認ください。

障害者雇用納付金の注意点

障害者雇用納付金の申告・納付には、いくつかの注意点があります。

納付期限を過ぎた場合には延滞金がかかる

まず、申告期限と納付期限です。申告対象期間は前年度の4月1日から該当年の3月31日までで、申告・納付期限は原則として該当年の4月1日から5月15日までです。納付期限を過ぎた場合には督促状が届き、その指定期間以内に納付完了すれば延滞金は発生しません。

しかし、督促の指定期間内に納付しなければ、支払いが完了するまでの日数に応じて年14.5%の割合で延滞金が課せられます。

申告義務があるのは常時雇用労働者数が100人を超える事業主

次に、申告義務のある事業主の範囲です。常時雇用労働者数が100人を超える事業主が対象となります。

常用雇用労働者数は、週所定労働時間が20時間以上の労働者で、雇用期間の定めがない、または1年を超えて雇用される見込みがある人を指します。短時間労働者(週20時間以上30時間未満)は0.5人としてカウントします。

障害者雇用納付金に関するよくある質問

最後に、障害者雇用納付金に関するよくある質問について回答をします。

Q1.事業規模によって障害者雇用納付金の納付の義務が変わる?

A1.常用労働者100人以上の企業のみ必須です。

法定雇用率で考える場合、40.0人以上の事業主は1人以上の障がい者を雇用しなければならないと定められています。

しかし、障害者雇用納付金を納める義務があるのは、「100人以上の常用労働者を、5ヵ月以上にわたって雇い入れている規模の事業主のみ」と定められています。そのため、常用労働者の数が100人を切っている事業主の場合、法定雇用率をクリアできていなくても、障害者雇用納付金を納める義務自体はありません。

なお、「常用労働者の数」は、

・週所定労働時間が30時間以上である(※週所定労働時間が20時間以上30時間未満の場合は、0.5として数えられる。

・週所定労働時間30時間以上の者が60人、週所定労働時間20時間以上30時間未満の者が100人であった場合、60人×1.0カウント+100×0.5カウント=110人)

・雇用期間に定めがないもしくは1年以上にわたって雇用が見込まれている

の要項で求められます。

なお、障がいを持つ方をどれくらい雇い入れているかのカウントは、以下の表から算出できます。

|

障がいの程度 |

週所定労働時間30時間以上(常用労働者) |

週所定労働時間20時間以上30時間未満 |

週所定労働時間10時間以上20時間未満 |

|

重度の知的障がい者重度の身体障がい者 |

1人につき2カウント |

1人につき1カウント |

1人につき0.5カウント |

|

重度以外の知的障がい者重度以外の身体障がい者 |

1人につき1カウント |

1人につき0.5カウント |

算定基準なし |

|

精神障がい者 |

1人につき1カウント |

原則、1人につき0.5カウント |

1人につき0.5カウント |

※精神障がい者の場合は、重度・重度以外の区別なし

関連記事:【2025年最新】障害者雇用率の計算の仕方は?カウント方法と早見表で解説

Q2.障害者雇用納付金の納付義務があるにも関わらず申告しなかった、この場合はどうなる?

A2.追徴金が課せられる、または差し押さえになる場合があります。

障害者雇用納付金を納める必要がある事業主であるにも関わらず、これを納付しなかった場合、独立行政法人高齢・障害・求職者雇用支援機構が納めるべき金額を決定して、10%の追徴金を上乗せします。

また、「障害者雇用納付金の申告は行ったが、未納になっている」という場合は、督促措置が行われ、延滞金(督促金額の支払い期限×完納までの日数×14.5%)が課せられます。

それでもなお支払われなかった場合は、滞納処分として、財産の差し押さえがなされます。

Q3.納める意志はあるが、金銭的な負担が大きい

A3.分納も選択できます。

障害者雇用納付金の金額は決して小さいものではありません。そのため、「納める意志はあるが、すぐに全額納めることはできない」ということもあるかと思います。

この場合、分納を選択できます。分納は、5月16日・8月1日・11月30日が期限とされています。ただし分納ができるのは、障害者雇用納付金の金額が100万円以上の場合のときのみで、100万円以下の場合は全納のみの受付とされています。

納付が遅れた場合の督促については前述の通りですが、納付期限をオーバーしていても納められることもあるので、できるだけ速やかに支払いを行いましょう。

Q4.障害者雇用納付金で訪問調査があるって本当?

A4.本当です。ただしすべての事業所に対して行われるわけではありません。

障害者雇用納付金は基本的には事業主が自ら申告・申請・納付を行うものですが、「障害者の雇用の促進等に関する法律」第52条の規定に基づき、訪問調査が行われることもあります。

ただ訪問調査はすべての事業主に対して行われるものではなく、また事前に「訪問に伺います」という通知がなされます。

なお訪問調査の際には、雇用の実態がわかる資料の提出などが求められることもあります。

Q5.廃業などがあった

A5.廃業後45日以内に申告が必要ですが、相談に行くのが良いでしょう。

年度の途中に廃業・吸収合併をした場合は、事業廃止日から45日以内に申告と申請、また障害者雇用納付金を納める必要があるケースではこれの納付が必要です。ただこのあたりはかなり入り組んでいて、ケースによって判断が難しくなることもあるので、早い段階で一度各都道府県申告申請窓口への相談に行くのがよいでしょう。

なお、「廃業などではないが、自然災害などでばたついていて、障害者雇用納付金を期限内に納めるのが難しい」などのような状況の場合は、国の方で納付期限の延長措置をとります。

たとえば令和6年の1月1日に起きた能登半島大震災においては、「大きな被害があった七尾市・羽咋郡志賀町の事業主に関しては令和7年の1月31日まで、富山県全域・金沢市や小松市などの事業主に関しては令和6年の7月31日まで、障害者雇用納付金の納付期限を延長する」というお知らせが出されました。

Q6.経営悪化による障害者雇用納付金の納付が免除される場合はある?

A6.法律上赤字決算を理由として障害者雇用納付金が免除されることはありません。

障害者雇用納付金制度では、経営悪化による赤字決算でも障害者納付金は免除されません。

まとめ

これまで障害者雇用納付金について解説してきました。

今回の内容をまとめると、以下の通りです。

・ 障害者雇用納付金は、障がい者の法定雇用率の基準を満たさないかつ常用労働者が100人を超える企業に課せられるものであり、「1人分の不足につき、月に50,000円を納めよ」とするもの

・障害者雇用納付金はいわゆる「罰金」とは性質的に異なるものであり、障害者雇用納付金で徴収されたお金は障害者雇用調整金(法定雇用率を超えて障がい者を雇用している事業主に対して支払われる支援金)に使われる

・支払いがされていない場合は、追徴金や延滞金、財産の差し押さえが行われる

障害者雇用納付金は、障がいを持つ人を含めて、多くの人が社会で等しく活躍できるようにという理念の下で設立した制度です。もし障害者雇用納付金の申告が必要な場合は、しっかり納めておきましょう。

この記事を書いた人

サンクスラボ編集部

サンクスラボ株式会社が運営するメディアの編集部 。 障がい者雇用にかかわる情報を日々お届けします。